Beleggen als ondernemer? Kies je dan zakelijk of privé?

Als ondernemer met een besloten vennootschap (bv) heb je de keuze: een zakelijke rekening openen en vermogen opbouwen of via je privérekening je vermogen uitbreiden. Welke keuze je maakt bepaalt hoeveel belasting je moet betalen over de groei van je vermogen. Welke keuze is het voordeligst?

Evi van Lanschot neemt je graag mee in het verhaal of je beter zakelijk kunt gaan beleggen of privé.

Als ondernemer is het belangrijk om vermogen op te bouwen. Dat kan door te sparen of te beleggen. Spaar of beleg je via je zakelijke rekening? Of boek je geld dat je over hebt eerst naar je privérekening om het vervolgens vanaf je privérekening te beleggen of sparen? Persoonlijke voorkeur speelt hierin een belangrijke rol. Maar neem ook de belasting die je betaalt over je vermogen eens onder de loep. Want de belastingheffingen voor zakelijk en privé vermogen zijn niet gelijk. Als je hier slim gebruik van maakt dan kan die financiële voordelen opleveren.

Belastingheffing bij zakelijk vermogen

Als directeur-grootaandeelhouder (dga) van een bv moet je belasting betalen over het werkelijk behaalde rendement op je vermogen. Over het rendement op dat vermogen betaalt de bv afhankelijk van de hoogte van de winst 19 procent of 25 procent vennootschapsbelasting (vpb). Over elke euro die je uit je bv haalt om bijvoorbeeld privé te beleggen, betaal je als directeur-grootaandeelhouder nog eens 25 procent inkomstenbelasting (aanmerkelijk belangheffing) in box 2.

De gecombineerde belastingdruk (vpb en inkomstenbelasting) komt zo uit op 39,25 procent tot 43,75 procent, afhankelijk van de winst van de onderneming.

Belastingheffing bij particulier vermogen

Mocht je als particulier beleggen op je privérekening dan betaal je over de eerste € 30.360,- van je vermogen helemaal geen belasting. Voor fiscaal partners geldt het dubbele bedrag. Voor de belasting over de rest van je vermogen rekent de Belastingdienst met een verondersteld – ofwel forfaitair – rendement.

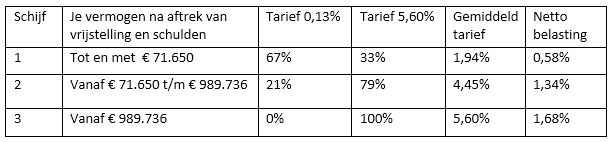

Dit rendement wordt berekend over 3 vermogensschijven. Over de eerste € 75.000,- aan vermogen boven de vrijstelling betaal je netto 0,58 procent box 3-belasting. Het vermogen tot circa 1 miljoen euro wordt belast tegen 1,34 procent belasting. Daarboven geldt een tarief van 1,68 procent netto. Hoe groter je vermogen, hoe meer belasting je dus betaalt.

Zie ook de onderstaande tabel:

Bron: Belastingdienst

Over het rendement dat op deze manier berekend wordt, betaal je 30 procent belasting.

Rekenvoorbeeld

Hieronder een rekenvoorbeeld wat het verschil duidelijk maakt tussen bv en privé:

Stel je haalt over € 50.000,- op je zakelijke rekening 0,5 procent rente (rendement). Dat is € 250,-. Je hebt daardoor een vermogen van € 50.250,-.

Belasting in box 3 (privé)

Je vermogen van € 50.250,- valt volledig in de eerste schijf in box 3. Het rendement in deze schijf waar je belasting over betaalt, is € 971,-. Dit is opgebouwd uit:

67 procent van € 50.250,- = € 33.667,- * 0,13 procent = € 43,-

33 procent van € 50.250,- = € 16.582,- * 5,60 procent = € 928,-

€ 43 + € 928 = € 971

Je betaalt over dit rendement 30 procent belasting = € 291,-.

Belasting in box 2 (zakelijk)

Laat je je vermogen in box 2 staan, dan wordt het werkelijke rendement belast. Je betaalt over het bijgeschreven rendement 19 procent vennootschapsbelasting.

19 procent over € 250,- = € 47,-

Neem je het rendement op dan betaal je afhankelijk van je inkomen nog inkomstenbelasting. De belastingdruk van vennootschapsbelasting en inkomstenbelasting samen komt uit 39,25 procent.

39,25 procent over € 250,- = € 98,-

(alle bedragen zijn naar beneden afgerond)

Beleggen in bv of privé?

Mocht je als dga vermogen willen opbouwen, dan kun je kiezen uit de bovenstaande manieren. Je kunt je vermogen in de bv houden en sparen of beleggen, of je kunt het bedrag aan jezelf uitkeren als dividend en dit vervolgens privé sparen of beleggen.

Heb je een groter vermogen dan is het aantrekkelijker om te kiezen voor de eerste optie: het vermogen binnen de bv beleggen. Zolang het geld in je bv blijft, blijft de box 2-belasting immers achterwege. Je betaalt alleen vennootschapsbelasting over de winst, het rendement dat je hebt behaald. Hierdoor is het mogelijk om je vermogen optimaal te laten renderen. Als ondernemer ben je immers niet verplicht jezelf dividend uit te keren. Tot aan overlijden mag het vermogen in de bv blijven.

Omslagpunt zakelijk naar privé

Als er hogere rendementen bij komen kijken is het wellicht interessant om je vermogen niet in je bv maar privé te beleggen. Bij een vermogen tot circa € 100.000,- kun je tot een rendement van circa 3 procent je vermogen beter in de bv houden. Haal je een hoger rendement? Dan is box 3 interessanter. Bij vermogens tot bijna 1 miljoen euro ligt het omslagpunt rond de 7 procent. Daarboven rond de 8,8 procent.

De verwachting is dat de tarieven van de vennootschapsbelasting in de komende tijd verder dalen. Zakelijk beleggen kan daardoor nog gunstiger uitvallen. Controleer elk jaar wat voor jou de beste keuze is. En houd daarbij rekening met dat het verschuiven van vermogen van de ene naar de andere box niet altijd is toegestaan.